どうも、TOMMYです。

今回はFIREの出口戦略である

引退時の資産の取り崩し率を考えてみたいと思います。

4%ルールとは

退職後の生活設計を考えているほとんどの投資家は、最終的に毎年、投資資金をいくら取り崩すべきかと言問題に直面します。FIREを目指す場合、トリニティスタディを参照する事で、長い歴史の中での実績を知る事ができます。「4%ルール」、「年間支出の25倍でリタイア」などと言われています。4%の取り崩しであれば、数十年に渡って元本割れリスクを回避できる確率を割り出したもの。

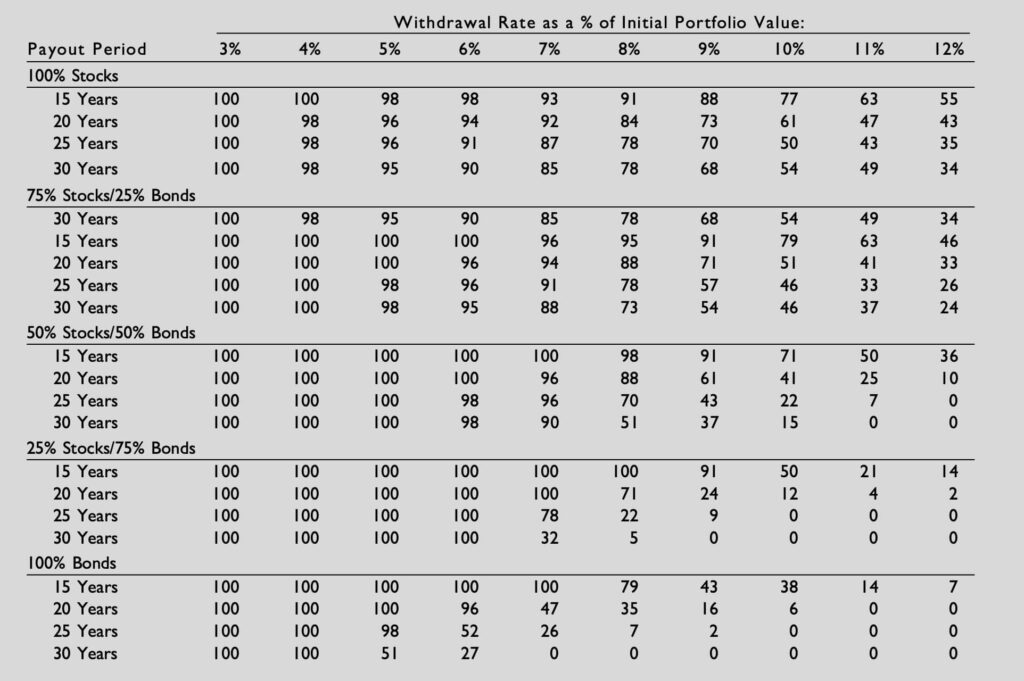

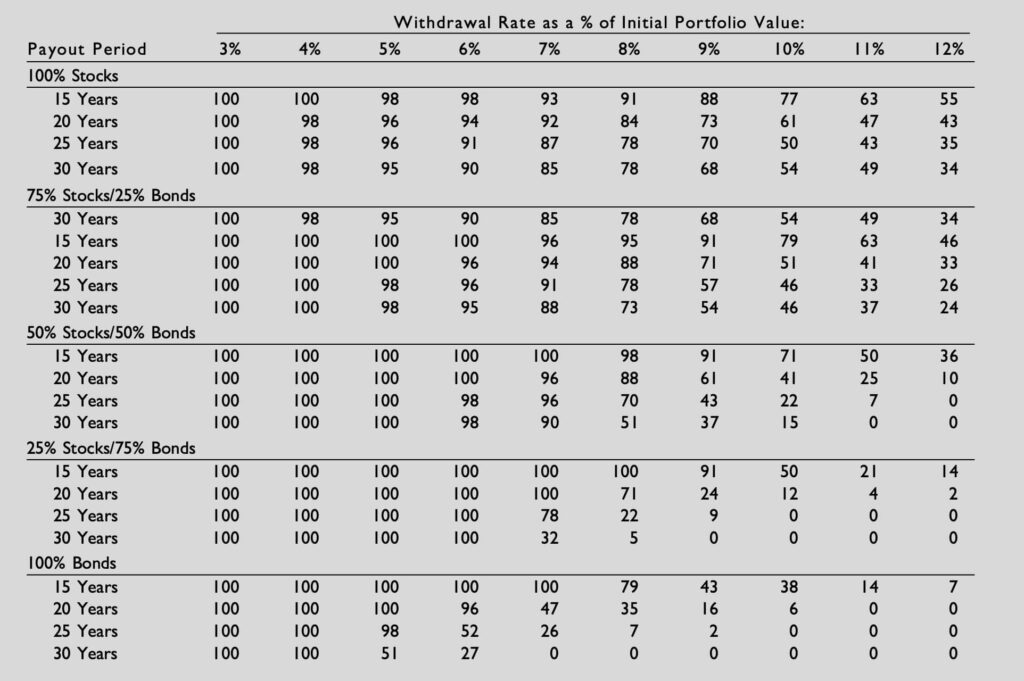

資産の取り崩しかたについては、下記のような結果が出ています。

資産配分

トリニティ大学の研究では、リタイア時のポートフォリオは株式と債券の配分で分類しています。

- 100%株式

- 75%株式、25%債券

- 50%株式、50%債券

- 50%株式、50%債券

- 25%株式、75%債券

- 100%債券

ここで言う株式はSP500などの優良とされるインデックスファンドとなっています。また、債券は、格付けの高い米国債、米国社債としています。

取り崩し期間

トリニティスタディでは、蓄積された1926年から1995年までの市場データに対して、株式と債券の構成と引出し率の組み合わせをテストし、リタイアして15年から30年までの期間で元金に対して均等な取り崩し率であれば、取り崩し中に引き出しりつ4%ではポートフォリオを使い果たす可能性は非常に低いとしている。

定額法と定率法

トリニティスタディでは定額法で資産の取り崩しシミュレーションを行なっています。定額法は計算がわかりやすく、リタイア時の資産残高を年齢に関わらず一定額取りくづせばいいので、計算が楽なのと、額が一定なので生活水準も維持することができる。

例えば、5000万円で引退すると、

- 1年目、5000万の4%で200万/年

- 2年目、5000万の4%で200万/年 - 資産が6000万円になっても同額

- 3年目、5000万の4%で200万/年 - 資産が4000万円になっても同額

トリニティスタディの研究結果だと、基本的に右肩上がりが想定されている為、中央値で資産が8倍となっているという事もあるみたいです。

一方で定率法ではその都度、資産額に元に取り崩し額を計算する必要があります。ただ、高い時に多く、安い時には少なく切り崩す事で資産が長持する事ができる。

例えば、5000万円で引退すると、

- 1年目、5000万の4%で200万/年

- 2年目、6000万の4%で240万/年 - 資産が6000万円になったら

- 3年目、4000万の4%で160万/年 - 資産が4000万円になったら

日本での取り崩し率

「4%ルール」は誕生したアメリカでは株式と債券の平均リターンを7%と考えて、平均のインフレ率を3%と考える為、

株式・債券リターン7% × 米国平均インフレ率3% = 取り崩しりつ4%

ここで考えないといけないのが、これを日本に置き換えて計算すると、2023年でインフレ率は3%程度で推移しているのですが、コロナ前はデフレと言われていた事もあり、今後もこのインフレ率が続くか分からない。

あとは米国株や米国債を購入している場合には、為替変動を考慮する必要があります。為替変動は読みにくく、予想が難しいです。また、トリニティスタディでは手数料を考慮していません。日本でSP500を購入する際は米国ETFよりも投資信託の方が若干コスト増になります。

まとめ

日本で資産の取り崩しを考える場合には、定額法であればトリニティスタディの気炎症結果があるので、安心とも言えるが、日本の場合はその他にも、下記を考慮する必要がありそう。

- 年金

→年金が貰えるタイミングで取り崩す額が少なくても良くなる - 為替リスク

→米国株を円高の時に少なく、円安時に取り崩すと言うのは理想だが、為替を読み切るのは難しい。 - 手数料

→最近はSP500や全世界株の投資信託は安くなっているので良いが、それでも年0.1%を数十年の複利で考えるとそれなりの額になる。 - 日本のインフレ率

→2023年は3%前後だが、今後は分からないアメリカのようにインフレが進むとは考えずらいが、必ずデフレになるとも限らない。

FIREをするための前提条件や日米の違いについて理解して、出口戦略を考えて行きましょう。定率法を取り入れるのか、高配当株で定額のリターンを得るのかなど考慮して行く必要がありそうです。

COMMENT